© Joachim Löning

La definición de cartera de inversión está en plena transformación

Las personas, las organizaciones y las instituciones, a medida que eligen sus posesiones, emiten constantemente señales, concentrando de esta manera su propia imagen con la de los demás. Esta simbólica misión que ostentan las propiedades va mucho más allá de la simple demostración de reputación o prestigio social.

Es de vital importancia que los procesos de decisión para invertir sean transparentes y entendibles. Después de todo, es la ocasión, la expresión y el medio para la reducción selectiva de la discordancia entre el conocimiento y la realidad, así como, un verdadero valor añadido para el individuo que los expertos en ESG (disciplina de inversión que tiene en cuenta criterios medioambientales, sociales y de gobernanza empresarial – sus siglas provienen del inglés Environmental, Social & Corporate Governance) monetizan ya con éxito. Actualmente afiliación, estatus y una buena conciencia tienen un valor intrínseco reconocido. En cualquier caso, sólo falta un paso para que los inversores se den cuenta de que también pueden avergonzarse de sus propiedades o de ciertos rendimientos de su cartera, sobre todo si el regulador, que ha asumido la causa de «redirigir en gran medida los flujos de capital privado hacia inversiones más sostenibles» (Comisión Europea 2018), lo hace.

Los productos de inversión también representan estilos de vida y permiten una diferenciación clara. Al crear identidad, no sólo tienen un valor financiero, sino que añaden un valor cultural. Nuestra cartera se puede considerar cercana a nosotros e influye en nuestro sentir (¿soy culpable?) y en nuestra cautela (¿qué está pasando de nuevo?). La selección activa y reflexiva de las inversiones sobre la base de criterios ESG ofrece al asesor la oportunidad y la esperanza de poder influir en la Experiencia de Inversión que se alimenta de las contradicciones de los deseos personales, el comportamiento socialmente aceptado y las vivencias. Y es que lo que es adecuado para una cartera de inversión se está definiendo en estos momentos.

ESG en boca de todos

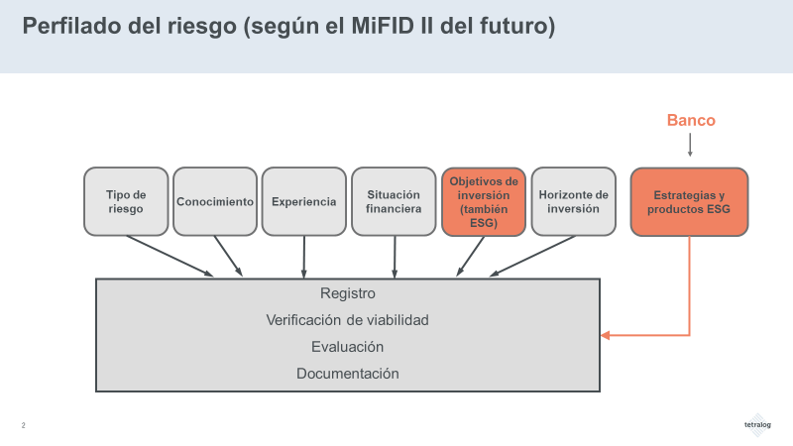

Se puede denominar interfaz al lugar donde el dinero y el mundo, o donde el banco (asesor) y el cliente se encuentran e interactúan. El perfil de riesgo no siempre ha sido decisivo para el encaje correcto entre el banco (oferta) y el cliente (demanda). Tuvo que exigirlo el regulador. En la interfaz entre el dinero y el mundo, las temáticas ESG se han vuelto indispensables. Así, la UE tiene un claro proyecto al respecto, con objetivos explícitos expresados con claridad a través de la Comisión Europea (véase el informe final de la AEVM – Asociación Europea de Valores y Mercados – «Asesoramiento técnico de la AEVM a la Comisión Europea sobre la integración de los factores de sostenibilidad en MiFID II», de 30 de abril de 2019, ESMA35-43-1737):

- Reorientar los flujos de capital hacia inversiones sostenibles con el fin de lograr un crecimiento sostenible e inclusivo;

- evaluar y gestionar los riesgos financieros derivados del cambio climático, el agotamiento de los recursos, la degradación del medio ambiente y los aspectos sociales; y

- fomentar la transparencia y el largo plazo en la actividad financiera y económica.

Las medidas recomendadas por la AEVM afectan a toda la cadena de valor:

- identificar (…) el posible mercado objetivo (…) y especificar el tipo o los tipos de clientes para los cuales (…) las preferencias ESG (donde aplique) del instrumento financiero son compatibles. (Artículo 9(9) de la Directiva Delegada MiFID II)

- … determinar si (…) las características ESG del instrumento financiero (cuando sea oportuno) son coherentes con el mercado objetivo (…). (Artículo 9(11) de la Directiva Delegada MiFID II)

- … examinar (…) si el instrumento financiero sigue siendo coherente con las (…) preferencias ESG (cuando proceda) del mercado objetivo (…). (Artículo 9(14) de la Directiva Delegada MiFID II)

- … establecer las disposiciones necesarias para la gobernanza de los productos que garanticen que tanto productos como servicios (…) sean compatibles con las (…) preferencias ESG (cuando sea de aplicación) para un mercado objetivo identificado y (…) la estrategia de distribución diseñada. (Artículo 10(2) de la Directiva Delegada MiFID II)

- … examinar periódicamente los productos de inversión (…) y los servicios que prestan, teniendo en cuenta (…) si el producto o servicio sigue siendo coherente con las (…) preferencias ESG (cuando proceda) del mercado destinatario y si la estrategia de distribución prevista sigue siendo adecuada. (Artículo 10(5) de la Directiva Delegada MiFID II)

Así, los principios de diseño ecológico deben incorporarse en el diseño, distribución y gestión de los productos de inversión a fin de generar y mantener su «sosteniblidad». Por un lado, esta integración en el negocio se percibe como molesta, e incluso invasora. También es controvertida la implicación de los criterios ESG en el riesgo y rendimiento de los instrumentos financieros. Si las recomendaciones de la AEVM son aceptadas por la Comisión Europea, la industria se enfrentará a desafíos mucho mayores que, simplemente, tener que hacer a los clientes aún más preguntas que antes en el contexto de la elaboración de perfiles de riesgo.

Por otro lado, el tema ESG nos afecta a todos, permitiendo crear una Experiencia Compartida en la que asesor y cliente están en el mismo lado de la barrera.

En cuanto a las inversiones a largo plazo, y en vista del cambio de mentalidad que se vive en estos momentos, los criterios ESG no sólo pueden resultar un impulso para el rendimiento, sino que también pueden ayudar a reducir las reticencias de muchas personas a incorporarse al mercado financiero.

Quisiéramos, a continuación, destacar una importante dificultad en la elaboración de los perfiles de los inversores, que es especialmente significativa dada la actualidad y la sensibilidad de la temática ESG.

Perfil de inversor: medición vs. autoevaluación

Cuando se siente interés por la forma en la que se forja la personalidad de los inversores es necesario disponer de los instrumentos de medida adecuados. Por ejemplo, las autoevaluaciones del perfil de riesgo no resultan ser buenas consejeras, dado que están distorsionadas por los efectos del propio sentir social y la autopercepción del inversor, demostrándose que no son muy significativas, puesto que la persona o personas que nos gustaría llegar a ser están permanentemente presentes. ¿Se ha preguntado alguna vez cómo es que hay estudios que, por ejemplo, llegan a la conclusión de que los hombres en Alemania, según sus propias respuestas, han establecido relaciones con un promedio de diez parejas femeninas en su vida, mientras las mujeres solo de cinco? ¿O, de nuevo, según sus propias respuestas, los hombres en Alemania afirman que tienen relaciones sexuales una media de 1,2 veces a la semana, pero las mujeres solo de 0,9? A la vez hay otros estudios que indican que ambas cifras son exageradas.

Afortunadamente, se sabe lo que se puede esperar en el caso de una distribución normal de una variable cuando está influenciada por numerosos factores independientes entre sí (véase Preiser 2003). Sobre la base de estos conocimientos, es posible crear baterías de preguntas que permitan satisfacer los criterios requeridos de calidad, objetividad, validez y fiabilidad.

Conclusión provisional: Oportunismo vs. convicción

Hay muchas maneras de tener en cuenta los criterios ESG cuando se realizan recomendaciones de inversión. Estas difieren fundamentalmente en lo que se refiere a solidez y objetivos. En una de las próximas entradas de nuestro blog, trataremos de los enfoques más habituales para la integración de los criterios ESG y su influencia en la cartera, en particular, el asesoramiento de inversión apoyado en herramientas de software.